株式投資の歴史は古く、昔から伝えられている「格言・名言」が多数あります。

どれも実践に役立つものですが、多すぎてなかなか覚えられません・・・

しかし、英単語や歴史の年号など、歌や語呂合わせにすると難しい言葉も簡単に覚えられたことありませんか?

そこで、「投資格言・名言」を覚えるための曲を作ってみました!

これを聞けば株式投資に生かせる格言が覚えられて、実践にも役立つ……

かもしれません(*^_^*;)

覚えておいて損は無い格言ばかりなので、よろしければお聞きください♪

歌詞内で登場する「格言・名言」は、この記事にて解説をしているので、一つでも気になった格言を覚えていただければ幸いです。

- 歌詞

- 投資格言30選

- 第一ルール、損しない事 第二ルール、第一ルールを忘れるな

- 卵は一つの籠に盛るな

- 人の行く裏に道あり花の山

- 並外れた結果を出すために 並外れた事をする必要はない

- 待つのも相場、休むのも相場

- 落ちてくるナイフは掴むな

- アタマとシッポはくれてやれ

- 麦わら帽子は冬に買え

- 遠くのものは避けよ

- 節分天井彼岸底

- 押目待ちの押目なし

- 下手なナンピンすかんぴん

- 「もう」はまだなり、「まだ」はもうなり

- Sell in May and go away

- 干支のアノマリー

- 株式市場に見逃し三振はない。全ての球をスイングする必要はない。

- 株を買うより時を買え

- 山高ければ谷深し

- 行き過ぎもまた相場

- 上り坂の悪材料は買い 下り坂の好材料は売れ

- 二度に買うべし、二度に売るべし

- 割安に買いなく、割高に売りなし

- 買うのは企業、株ではない

- 小回り三月、大回り三年

- いのち金には手をつけるな

- 一運、二金、三度胸

- 備えあれば迷いなし

- 相場のことは相場に聞け

- 当たり屋につけ、曲がり屋に向かえ

- Our favorite holding period is forever

- おわりに

歌詞

1番

第一ルール、損しない事 第二ルール、第一ルールを忘れるな

卵は一つの籠に盛るな 人の行く裏に道あり花の山

並外れた結果を出すために 並外れた事をする必要はない

待つのも相場、休むのも相場 落ちてくるナイフは掴むな

アタマとシッポはくれてやれ 麦わら帽子は冬に買え

遠くのものは避けよ 節分天井彼岸底

押目待ちの押目なし 下手なナンピンすかんぴん

「もう」はまだなり、「まだ」はもうなり

Sell in May and go away

辰巳天井 午尻下がり 未辛抱 申酉騒ぐ 戌は笑い

亥固まる 子は繁栄 丑はつまずき 寅千里を走り 卯は跳ねる

株式投資の真髄 ありがたい格言 忘れるなかれ 心に刻め

迷った時にこの 歌思い出して 先人達の教えを学ぼう

2番

株式市場に見逃し三振はない 全ての球をスイングする必要はない

株を買うより時を買え 山高ければ谷深し 行き過ぎもまた相場

上り坂の悪材料は買い 下り坂の好材料は売れ

二度に買うべし、二度に売るべし 割安に買いなく、割高に売りなし

買うのは企業、株ではない 小回り三月、大回り三年

命金には手をつけるな 一運、二金、三度胸

備えあれば迷いなし 相場のことは相場に聞け

当たり屋につけ、曲がり屋に向かえ

Our favorite holding period is forever

辰巳天井 午尻下がり 未辛抱 申酉騒ぐ 戌は笑い

亥固まる 子は繁栄 丑はつまずき 寅千里を走り 卯は跳ねる

株式投資の定石 為になる名言 繰り返される 市場の歴史

不安になったらこの 歌思い出して 問題解決 ヒントをつかめ

株式投資の鉄則 価値ある金言 儲けが出てる 時こそ危険

絶好調ならこの 歌思い出して 気を引き締めて 焦らずにいこう

投資格言30選

第一ルール、損しない事 第二ルール、第一ルールを忘れるな

「投資の神様」と呼ばれるウォーレン・バフェット氏の格言です。

株式投資は損をするリスクと常に隣り合わせなので、儲かっているときや、含み損が拡大しているときに、とにかく損をしないことを忘れないための言葉ですね。

ただ、「損をするな」と言っておきながら、「どうすれば損をしないのか?」という問いに明確な答えを出していません。

しかし、必ず損をする方法はあると断言しています。

自分で理解できない複雑なものには手を出さないこと。

リスクは、あなたが何をやっているか理解していないときに起こる。

例えば、暗号資産・NFT・メタバースなど、話題の最新技術の流行に乗って投資をすると、痛い目に合うことは目に見えています。

投資先のことをよく調べもせずに投資するのは投機行為なので、投資初心者は損をしないよう、安易な投資をしないようにしましょう。

バフェット氏は多くの「格言・名言」を発信されているので、今回紹介する格言にも多く登場します。

卵は一つの籠に盛るな

卵を一つのカゴに保管していると、落としてしまったときに全部割れてしまうリスクがあるため、複数のカゴに分けましょうという「分散投資」を促す格言です。

「分散投資」の反対で「集中投資」は一つの会社に資金をまとめて投資する手法ですが、暴落時には資金がすぐになくなってしまいます。

暴落リスクを抑えるために、複数社に資金を分けて投資すれば、1社だけ暴落したとしても全体的な資金減少リスクは限定的です。

投資での「分散」には主に3つの分散があります。

・時間の分散:毎日、毎月、毎年に一定額投資する

・地域の分散:日本、アメリカ、中国など

・投資先の分散:株、債券、金、不動産など

これらを全て分散投資しようと思ったら、なかなか大変です。

なので、分散投資をする場合は「投資信託」を自動積立設定しておけば簡単にできます。

投資のプロが運用してくれるので安心して任せられますね。

私も毎月一定額を投資信託で積み立て投資しています。

投資の運用状況は当ブログにて毎月公開しているので、よろしければ参考にしてみてください♪

https://meganesetai.com/shisanunyou202202/

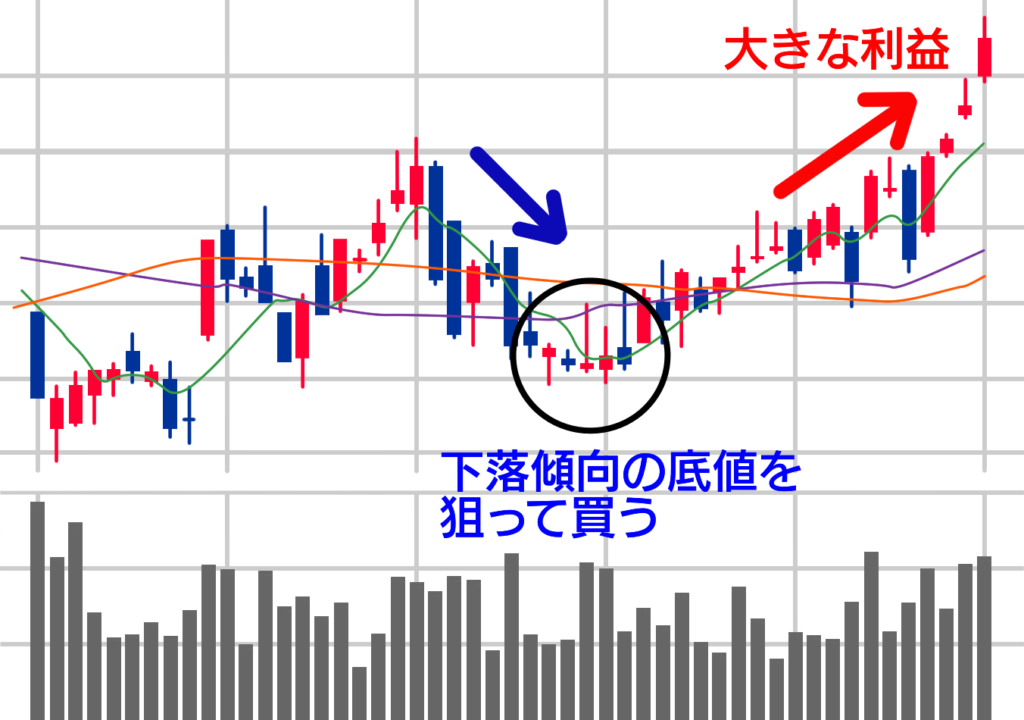

人の行く裏に道あり花の山

流行に乗って投資する「順張り」、流行に逆らって投資する「逆張り」という手法がありますが、この格言は後者の逆張り手法をいう格言です。

大きな利益を得ようとすれば、多数の投資家とは違う動きをしなければいけません。

たとえば、暴落相場で底値を狙って投資する、人気のない会社に投資する、などですね。

うまくいけば大きな利益が得られますが、損をするリスクも高いです。

逆張り投資は上級者向けなので、初心者にはあまりおすすめできません。

並外れた結果を出すために 並外れた事をする必要はない

人は並外れたことをしなければ、並外れた結果を達成することはできないと思いがちですが、普通のことを毎日完璧にこなし続けるだけでも並外れた結果を出すことはできるといった言葉です。

たとえば、投資初心者は「つみたてNISA」、「iDeCo」などの非課税制度を用いて、「投資信託」を積み立て投資するだけでも多くの資産を作ることが可能です。

この手法は再現性があり、ほったらかしで投資することができるので、投資初心者でも簡単です。

特別な方法でもなく、誰でも「並外れた結果」を出せる手法なので、まだ投資をしたことが無い方におすすめできる手法です。

「つみたてNISA」、「iDeCo」についてはこちらの記事にまとめています。

待つのも相場、休むのも相場

株価を意識しすぎて無駄な取引を繰り返し、日常生活でも正常な判断ができなくなる場合もあるので、あえて休むことも重要です。

本当に利益を出している投資家は、年中相場に張り付いてないで投資した後はほったらかしで資産を増やしています。

大局を見据えて、どっしりと構えた投資をしましょう。

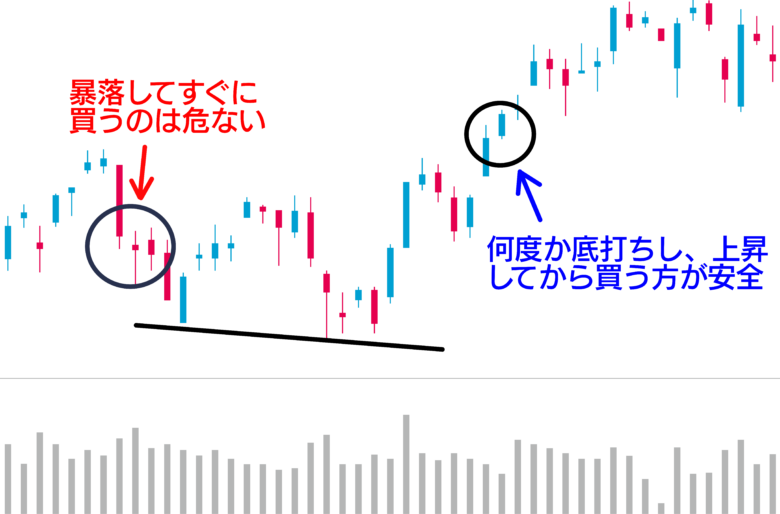

落ちてくるナイフは掴むな

ナイフが落ちてきたら、床底に何度か転がって、完全に止まってから拾う方が無難です。

とはいえ、株式市場に絶対は無いので、安全圏の判断は自分で判断するしかないです。

少なくとも、初心者の内は暴落時は傍観する方が無難でしょう。

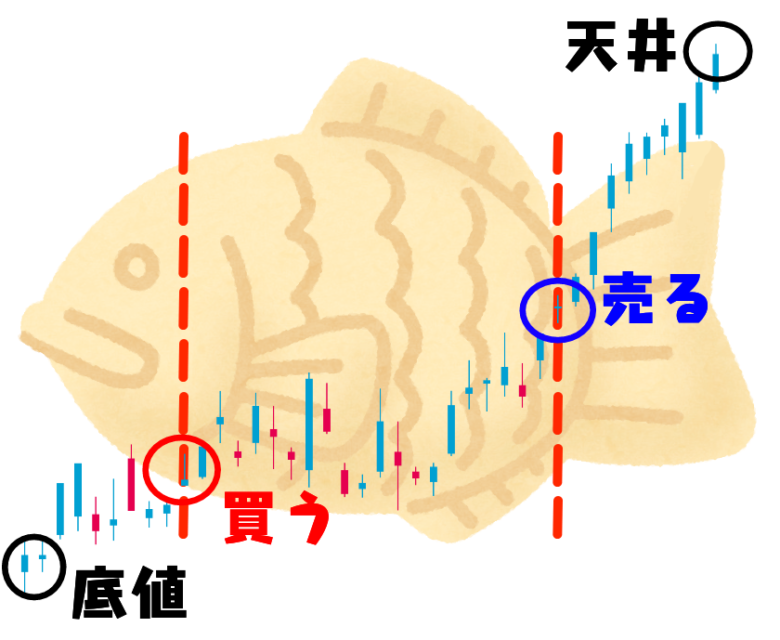

アタマとシッポはくれてやれ

頭:株価の最高値(天井)

尻尾:株価の最低値(底値)

理想的には底値で買って天井で売ることができれば大成功でしょうが、チャートから底値と天井を完璧に予測することは誰にもできません。

つまり、頭(天井)と尻尾(底値)は誰かにくれてやるくらいの余裕を持った投資をして、確実に利益を取りましょうという格言ですね。

麦わら帽子は冬に買え

株は、誰も注目されていないときに買えば儲かるということを表した格言です。

冬に麦わら帽子を必要とする人はいませんが、いずれ夏になったら多くの人が必要になりますよね?

誰も注目していない安い時期に仕入れて、需要が多くなって高値の時に売るという、商売の基本としても役立つ格言ですね。

遠くのものは避けよ

先ほどのウォーレン・バフェット氏の名言にもありますが、自分がよく知らない業界や商品への投資は避けましょうと言う格言です。

「仮想通貨で〇〇万円儲けた!」

「元本保証!必ず儲かる方法教えます!」

「月〇〇万円の配当金が貰える秘密テクニック!」

こういった、いかにも詐欺っぽい誇大広告にも近寄らないよう注意してくださいね!

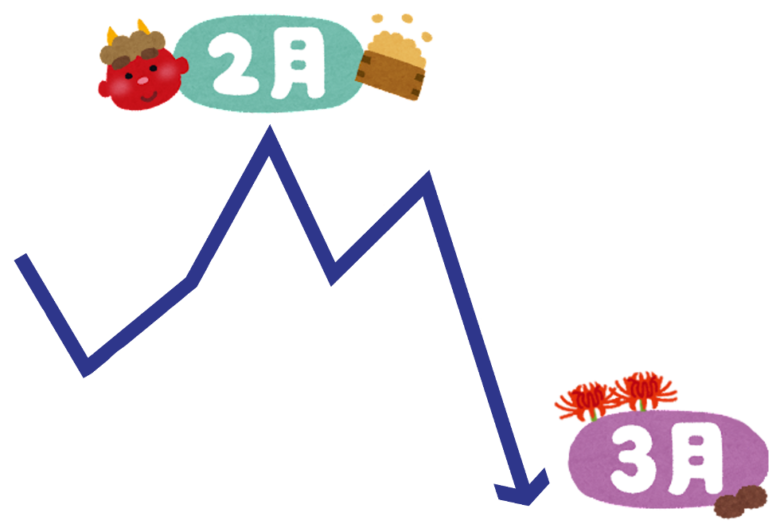

節分天井彼岸底

アノマリー とは?

理論的根拠があるわけではないが、よく当たる相場での経験則のこと。

相場格言として伝えられているものが数多くあります。一般的には、いわゆる法則や理論から合理的な説明ができない現象を「アノマリー」といいます。

1月の新春は相場も景気よくしたい相場観から、2月あたりまで上昇を続け、3月の決算時期などのイベントで徐々に下落していくという理由もありますが、毎年その通りになるわけではありません。

あくまで、「そういうことが多かった」というだけの経験則からきた言葉なので、あまり鵜呑みにしないようにしましょう。

押目待ちの押目なし

押し目 とは?

株価が下がること・・・「押し目」

その押し目を狙って買うこと・・・「押し目買い」

株価が下がってから買おうと考えていても、思っていたより株価が上昇してしまい、買うに買えないといった状況を表す格言です。

株価が急上昇したときは、同じく急降下することも多いですが、投資の基本は順張りなので上昇局面をチャンスと捉える見方もあります。

大局に乗り遅れない度胸もたまには必要ですが、あくまで投資は慎重にしましょう。

下手なナンピンすかんぴん

ナンピン とは?

買った株が下落した場合、買値を引き下げるため、さらに買い付けること。

ナン(難)=損を平均することからナンピン(難平)という。

ナンピン(ナンピン買い)の例

株価100円で100株購入 = 買値100円(100株保有)

↓株価下落

株価80円で100株追加購入 = 合計買値90円(200株保有)

このように、より低い株価のときに追加購入して平均買値を下げることで、株価が上昇した場合により多くの利益を得られるチャンスがあります。

しかし、ナンピン買いを継続していても、株価が上昇しない場合もあるので、初心者の下手なナンピン買いは損をするだけだよという格言ですね。

「もう」はまだなり、「まだ」はもうなり

「もう」株価は上がらない(下がらない)だろうと思っていても、「まだ」上がる(下がる)かもしれないという、疑心暗鬼から生まれた格言です。

また、相場を勢いで判断してはいけないし、かと思えば早急な判断が必要な場面もあり、臨機応変な対応が必要ということを示す格言とも言えます。

今後の株価を当てる事は至難の業なので、株を購入する前には、予想が外れた動きをしたときに素早く判断できるよう事前にシナリオを立てておけば、「もう」・「まだ」という言葉に振り回されずに済むでしょう。

Sell in May and go away

直訳すると「五月に売り、去る」となりますが、これは米国(アメリカ)株のアノマリー(理論的根拠があるわけではないが、よく当たる相場での経験則のこと)なので、英語表記になってます。

米国株は1月から上昇相場になって、5月に天井となることが多く、5月中に売り去ってしまおうという格言ですが、前述の「節分天井彼岸底」と同じ理由で毎年その通りになるわけではありません。

くどいようですが、「そういうことが多かった」というだけの経験則なので、何も考えずに投資しないよう気を付けてください。

干支のアノマリー

干支のアノマリー解説

- 辰巳天井:天井(最高値)に向かって上昇する

- 午尻下がり:尻下がり(右肩下がり)に下落する

- 未辛抱:株価が伸び悩むので辛抱が必要する

- 申酉騒ぐ:相場が荒れて大きく変動する

- 戌は笑い:相場が活気づいて笑いが止まらない

- 亥固まる:小幅な値動きに留まる

- 子は繁栄:ネズミのように子だくさんで(お金も)繁栄する

- 丑はつまずき:上昇相場からつまずいて下落傾向になる

- 寅千里を走り:下落傾向から勇ましく上昇して駆け上がる

- 卯は跳ねる:飛び跳ねて天井(最高値)まで上昇する

画像のチャート曲線のように、その年の干支によって上昇相場か下落相場なのかを占う一種の指標になっていますが、的中率はそこまで高くありません。

アノマリーは一つの指標として参考になりますが、なぜそうなっているのか説明もつかず、必ずそうなるわけでもないので、妄信しすぎないようにしましょう。

株式市場に見逃し三振はない。全ての球をスイングする必要はない。

野球では、投げてきたボールを振らなければアウトになりますが、株式市場では必ず取引をしなくてはならない訳ではないので、見逃しを何回でもできます。

つまり、ずっと機会をうかがって、ヒット(小さな利益)ではなくホームラン(大きな利益)を狙うことも可能です。

株式市場は毎日(平日9時~15時)開いているので、機会は何度でもあります。

ずっとチャンスを待ち続けることで大きな利益を得られる場合もあるので、「買わなければいけない」という固定概念がある方は、この格言から多くのことを学べるのではないでしょうか。

株を買うより時を買え

株(投資先)を焦って買うのではなく、時(タイミング)を見て、適切な価格で買いましょうという格言です。

どんなに良い投資先だとしても、タイミングによっては天井(高値)で買ってしまったら、株価が下落する一方になってしまいます。

良い投資先を見つけたらすぐに買ってしまいたい気持ちは分かりますが、焦らずにもう一度企業のことを調べなおして、適切なタイミングだと思える時まで待つことも重要です。

適切なタイミングがいつなのかは一概に言えませんが、企業を調べなおすと自分の投資スキルも自ずとアップするので、そうなった時に改めて自分で判断できるようになるでしょう。

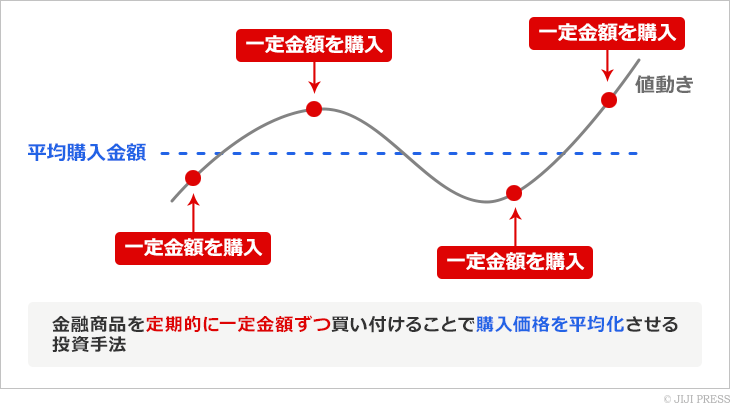

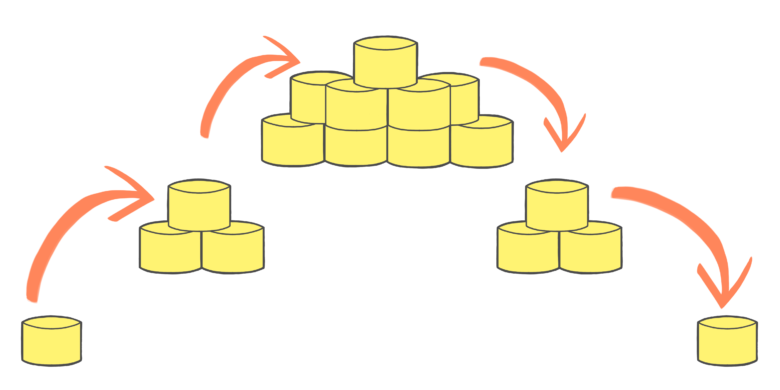

また、適切なタイミングが分からない場合は、一定額を定期的に購入する「ドルコスト平均法」により、積立投資をするのもおすすめです。

ドルコスト平均法 とは?

投資信託や株式など価格が変動する金融商品を、毎月1回といったように定期的に一定金額ずつ買い付ける投資手法。

一定の金額で買うため、価格が安いときは購入数量が多くなり、価格が高いときは購入数量が少なくなります。このため、定期的に同じ数量を買い続けるより、結果的に1単位当たりの平均取得価額が割安となるので、長期投資に向いています。

山高ければ谷深し

逆に考えれば、株価が下落した後は同じくらい上昇するかもしれません。

ただし、相場が激しく乱高下しているときに手を出すのは初心者にはおすすめできません。

これだけ下がったなら、また上昇するだろ

なんて、単純な発想で投資をするのは危険なので、よく考えてから売買をしましょう。

行き過ぎもまた相場

一般的に、相場は上昇より下落する速度が速いです。

上昇相場だからといって、油断していると一気に暴落することも多々あるので、行き過ぎた株価だと判断したら、いったん利益を確定しておくことも大事です。

上り坂の悪材料は買い 下り坂の好材料は売れ

「悪材料」があったとしても、その時の傾向によっては「買い」の方が正しかったりします。

なので、いくら魅力的な「好材料」が出たとしても、株価が下がりきる前に「売り」に転じる勇気も必要です。

材料よりも、大きなトレンドの方が市場は重要視するので、一つの会社だけではなく、市場全体の相場観を感じ取りましょう。

二度に買うべし、二度に売るべし

気持ちは分かりますが、一度に「買い」をしてしまうと、株価が下落した時に対処できなくなって、大損する可能性も高いです。

これは「売り」のときも同様で、一度に株を手放してしまうと、その後の上昇する可能性を逃すかもしれません。

株式投資の基本は、資金を2度、3度に分けて買う(売る)ことで、暴落(暴投)リスクを最小限に抑えることができます。

利益を出すこと以上に大事なのは「損をしないこと」なので、忘れないようにしましょう。

割安に買いなく、割高に売りなし

株価が安値(割安)で放置されていると、お得感から買ってしまいたくなりますよね?

しかし、安値(割安)になっているのは、それなりの理由があって割安銘柄となっているので、安易に手を出さない方が賢明です。

逆に、割高にまで上昇した株はすぐに売ってしまいたくなりますが、そういう時こそ慎重になるべきです。

上昇した理由・市場の動き・今後の見通し等を総合的に判断して、何をもって割高といえるのかを突き止めてから「売却」しても遅くないでしょう。

買うのは企業、株ではない

事実、株主なのにその会社に行ったこともない人も多数いますし、その企業が何をしているのかも分からずに投資する人もいます。

利益を得るために株を買うことを否定するわけではありませんが、投資先の企業を知ることは大事です。

「値上がりする株」を買っているのではなく、「成長性のある企業」を買っているからこそ利益が得られるので、購入する際には株価だけではなく、企業そのものを意識してから売買をするようにしましょう。

小回り三月、大回り三年

なぜ3ヵ月・3年なのかというと、決算が3ヵ月周期で発表されることと、約3年で社会全体の景気循環が変わる節目であることから等の理由とされています。

株式投資で利益を得るには、相場全体の流れに合わせた投資が必要です。(特に短期投資)

過去のデータから、次はどのあたりで潮目が変わるのかを予想するのに役立つ格言と言えますが、必ずしも格言通りにならないこともあるので注意してくださいね。

いのち金には手をつけるな

いのち金(命金)とは、その名の通り失ってしまったら命(生活)に関わるお金のことです。

株でもギャンブルでも同じことですが、生活に支障をきたすほどにお金を使ってしまうのはナンセンス!

まずは、「生活防衛資金」を貯めてから、その余剰分で投資をする方が、心の余裕を持って投資することができます。

生活防衛資金の額は独身・子持ち家庭など、人によって様々ですが、一般的に家賃を含めた6ヵ月~2年分の生活費があれば充分かと思います。

株はいつ暴落するか分からないので、もしものときのためのセーフティーネットは必ず確保しておきましょう。

一運、二金、三度胸

運:相場は誰にも読めないので、結局は運が必要。

金:株価が上昇しても、少額では値上がり幅も限定されるので大金が必要。

度胸:投資する前の不安や、運用中の株価乱高下に耐えられる度胸が必要。

これら3つが揃っていないと、大きな利益は得られません。

逆に言うと、3つの能力を揃えている人が大金を手にすることができます。

能力を鍛えるには、ひたすら実践で磨いていくしかありません。

まずは小額から、度胸を付ける練習をして、徐々に大金を運用していけば良いでしょう。

運を鍛えるなんて無理!

と思うでしょうが、答えはシンプルです。

「やる」か「やらないか」の違いで運は鍛えられます。

行動する人は行動した数だけチャンスが巡ってきて、行動しない人にはそもそもチャンスがやってきません。

実践を繰り返していけば、自ずとチャンスは巡ってきます。

チャレンジを繰り返すことが重要なので、初めから大金を動かすのではなく、少額からスタートしましょう。

リスクを抑えた投資の練習は、ポイント運用・ポイント投資がおすすめです。

備えあれば迷いなし

株価が暴落してしまった!

このとき、あなたはどうしますか?

暴落時に何をするかによって、投資家としての手腕が試されます。

大きく分けると以下の3つの行動をすることになるんじゃないでしょうか。

売る:暴落を恐れて、これ以上の損をしないようにする。

買う:反転して上昇することに期待して買い増す。

放置:何も判断できないからとりあえず放置。

どの手法も、投資経験者ならやったことがあると思います。

しかし、同じ行動をするにしても、事前に暴落を予測していたら行動内容が変わってきます。

売る:〇〇円まで下がったら売ると決めていたので、損切として売る。

買う:〇〇%まで下がったら買うと決めていたので、買い増す。

放置:事前に調べていた企業業績から、一時的な下落だと判断して放置。

同じ行動でも、暴落してからの行動した場合と、事前に考えていた場合とでは、判断スピードも異なりますし、心の余裕もあるので間違った行動をしにくいです。

何も対処していない場合は、パニックになって投げ売りや無謀なナンピン買いをしてしまいがちなので、株を購入する前から暴落したときの対応策を備えておくことが大事です。

相場のことは相場に聞け

株価というのは様々な思惑から上下しますが、自分の予想と違ったとしても常に市場価格の方が正しいので、相場に逆らった動きをせずに、相場に従いましょうという格言です。

絶対に上昇する!(絶対に下落する!)

という、「絶対」と確信したときこそ、予測は外れます。

こんなの絶対におかしい!適正価格じゃないよ!

と、いくら理解できなくても、市場価格こそが「絶対」なので、おとなしく従って流れに身を任せましょう。

当たり屋につけ、曲がり屋に向かえ

当たり屋:予想が当たって大儲けしている人

曲がり屋:予想が外れて大損している人

予想が当たる人と同じ手法で、予想が外れている人とは逆の手法で投資しましょうという格言です。

あくまで、「手法」をマネるという意味で、同じ「銘柄」を買うイナゴ投資家のことを表した言葉ではないと思います。

イナゴ投資家 とは?

株価に影響がありそうな情報が出た株(材料株)を対象に、短期間に何度も売買を繰り返す個人投資家集団のこと。

大群で稲に群がり、食べつくすと次の場所に飛び去るイナゴとイメージが重なることから名付けられました。対象になった銘柄のチャートは、短期間で急上昇したあと急落し塔のような形になることから「イナゴタワー」と呼ばれます。

いくら当たる投資家と同じ銘柄を買おうが、全く同じタイミング、同じ価格で買えるわけではないので、同じような結果にはなりません。

何も考えずに、人と同じ銘柄を買っていても良い結果は出せないので、予想が当たる人の投資スタイルを勉強しましょう。

投資スタイルの勉強として、様々な投資本を読むのは大事です。

また、有名な投資家のSNSをフォローするだけでも、その人の考え方が読み取れるようになるので、まずは何人かフォローしてみましょう。

株式投資で億の資産を築いた「億り人」のアカウントをご紹介

テスタさん(資産約50億円)

井村 俊哉さん(資産約10億円)

たぱぞうさん(資産約4億円)

投資本ご紹介

どの本も投資についての考え方が異なりますが、芯となる考えには共通する部分もあり、とても勉強になります。

初心者でも分かりやすい本なので、よろしければご覧になってみてください。

総合的な投資のマインド(考えかた)についてはこちら。

米国株についてはこちら。

日本株(バリュー株投資)についてはこちら。

Our favorite holding period is forever

訳すると「好きな株式保有期間は永遠」となります。

バフェット氏の投資スタイルは、株を購入したら売らずに超長期保有するのが基本です。

株で得られる利益は2種類ありますが、

キャピタルゲイン:株を購入→売却したときの差額利益

インカムゲイン:株を保有していることで得られる配当金・分配金

バフェット氏はインカムゲインを得ることに注視しています。

一般的にですが、キャピタルゲインよりはインカムゲインの方が利益を得やすいです。

理由は、株価の上下を予想するより、保有していればほぼ確実に利益を得られるので、投資初心者でも真似しやすい手法となってます。

ただし、得られる配当金は投資額の数パーセントなので、投資資金額が少なければ、当然得られる利益は少ないです。

なので、莫大な資産を持っているバフェット氏だからこそ大きな利益を得られる投資スタイルでもありますが、普通の人でも月に2~3万円の配当金があるだけでも大きな違いではないでしょうか?

毎月3万円、年間36万円もあれば生活の足しになりますし、毎月の遊興費が3万円増えるだけでも結構な贅沢できますよね?

小額からでも、少しずつ投資すれば毎月数万円の配当金を得ることは可能です。

配当金が貰える生活に興味のある方は、こちらで手法を紹介しています。

おわりに

中には同じような意味であったり、他の格言と矛盾している内容もありますが、それらを総合して自分で判断することが大事です。

冒頭の曲にもあるように、「迷ったとき・不安になったら・絶好調なとき」この歌を思い出してください。

役立つ投資格言が、この曲には詰まっています。

株(株主優待)に関わるこちらの曲も、よろしければ聞いてみてください。